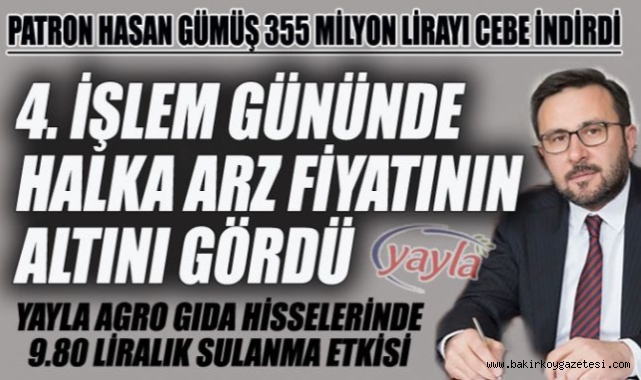

Yayla Agro Gıda Sanayi Ticaret (#YYLGD) hisseleri 4. İşlem gününde 12.45 lirayla halka arz fiyatını altına geriledi.

Hisseler 11 Mayıs'tan itibaren üç gün süreyle 12.50 lira fiyattan halka arz edildi.

20 Mayıs tarihinde de işleme açıldı.

Sermayesi 430 milyon liradan 472 milyon liraya yükseltilerek bedelli sermaye artırımından elde edilecek 42 milyon 600 bin adet hisse ve şirketin yüzde 100 hissedarı konumundaki Hasan Gümüş’ün 28 milyon 400 bin adet hissesi satıldı.

Yani toplamda 71 milyon adet nominal değerli hisseler halka arz edilerek 887 milyon 500 bin lira gelir elde edildi.

Halka arzda 532 milyon 500 bin lira şirketin kasasına girerken, 355 milyon lira da patron Hasan Gümüş’ün cebine girdi.

Şirketin izahnamesinde yer alan bilgilere göre, arzdan pay alacak yeni ortaklar için pay başına sulanma etkisi -9.80 lira olarak gerçekleşti.

Çünkü, şirketin halka arz öncesi defter değeri 1.79 lira, halka arzdan sonra ise 2.70 lira olarak hesaplandı, ama hisseler 12.50 liradan yatırımcılara satıldı. Sulanma etkisi ise 4. İşlem gününde ortaya çıktı.HALKA ARZDAN ÖNCE BEDELSİZ YAPMIŞTabi şirketin mali yapısıyla ilgili izahnamade yer alan detaylar da önemli. Şirketin mali yapısıyla ilgili bir önemli detay ise kısa süre önce bedelsiz sermaye artırımı yapmış olması.3 Şubat 2022 tarihli Yönetim Kurulu kararıyla şirket, 300 milyon lira olan sermayesini iç kaynaklardan karşılanmak suretiyle 130 milyon lira artırarak 430 milyon liraya çıkardı.Şirketin bağımsız denetim raporları incelendiğinde dikkat çeken noktalardan biri yüksek miktarda yükümlülüklerin olması.Toplamda 2 milyar yükümlülüğü bulunan şirketin kısa vadeli finansal borçları 1 milyar 197 milyon lira. Bunun 1 milyarlık kısmı ise banka kredisi. Uzun vadeli finansal borçlar ise 426 milyon lira. Bunun da neredeyse tamamı banka kredisi.Bu arada 31 Arılık 2021 itibarıyla banka kredilerine karşılık verilen ipotek miktarı 811 milyon 758 bin lira.

Şirketin halka arz öncesi mali yapısında dikkat çeken diğer bir kalem ise kar rakamı. 2019 yılında 49 milyon lira kar eden şirket 2020 yılını 25 milyon karla kapatıyor. Halka arz öncesi bilançoda ise kar rakamı bir anda 418 milyon liraya çıkıyor.Tam halka arz öncesi Gmc Solar Enerji’ye 175 milyonluk ilişkili taraf satışı gerçekleştiriliyor. Şirket ortağı Hasan Gümüş’e 72 milyonluk ilişkili taraf satışı gerçekleştiriliyor. Bir de ilişkili taraflara 180 milyon liralık sabit kıymet satışı gerçekleştiriliyor.

Hisseler 11 Mayıs'tan itibaren üç gün süreyle 12.50 lira fiyattan halka arz edildi.

20 Mayıs tarihinde de işleme açıldı.

Sermayesi 430 milyon liradan 472 milyon liraya yükseltilerek bedelli sermaye artırımından elde edilecek 42 milyon 600 bin adet hisse ve şirketin yüzde 100 hissedarı konumundaki Hasan Gümüş’ün 28 milyon 400 bin adet hissesi satıldı.

Yani toplamda 71 milyon adet nominal değerli hisseler halka arz edilerek 887 milyon 500 bin lira gelir elde edildi.

Halka arzda 532 milyon 500 bin lira şirketin kasasına girerken, 355 milyon lira da patron Hasan Gümüş’ün cebine girdi.

Şirketin izahnamesinde yer alan bilgilere göre, arzdan pay alacak yeni ortaklar için pay başına sulanma etkisi -9.80 lira olarak gerçekleşti.

Çünkü, şirketin halka arz öncesi defter değeri 1.79 lira, halka arzdan sonra ise 2.70 lira olarak hesaplandı, ama hisseler 12.50 liradan yatırımcılara satıldı. Sulanma etkisi ise 4. İşlem gününde ortaya çıktı.HALKA ARZDAN ÖNCE BEDELSİZ YAPMIŞTabi şirketin mali yapısıyla ilgili izahnamade yer alan detaylar da önemli. Şirketin mali yapısıyla ilgili bir önemli detay ise kısa süre önce bedelsiz sermaye artırımı yapmış olması.3 Şubat 2022 tarihli Yönetim Kurulu kararıyla şirket, 300 milyon lira olan sermayesini iç kaynaklardan karşılanmak suretiyle 130 milyon lira artırarak 430 milyon liraya çıkardı.Şirketin bağımsız denetim raporları incelendiğinde dikkat çeken noktalardan biri yüksek miktarda yükümlülüklerin olması.Toplamda 2 milyar yükümlülüğü bulunan şirketin kısa vadeli finansal borçları 1 milyar 197 milyon lira. Bunun 1 milyarlık kısmı ise banka kredisi. Uzun vadeli finansal borçlar ise 426 milyon lira. Bunun da neredeyse tamamı banka kredisi.Bu arada 31 Arılık 2021 itibarıyla banka kredilerine karşılık verilen ipotek miktarı 811 milyon 758 bin lira.

Şirketin halka arz öncesi mali yapısında dikkat çeken diğer bir kalem ise kar rakamı. 2019 yılında 49 milyon lira kar eden şirket 2020 yılını 25 milyon karla kapatıyor. Halka arz öncesi bilançoda ise kar rakamı bir anda 418 milyon liraya çıkıyor.Tam halka arz öncesi Gmc Solar Enerji’ye 175 milyonluk ilişkili taraf satışı gerçekleştiriliyor. Şirket ortağı Hasan Gümüş’e 72 milyonluk ilişkili taraf satışı gerçekleştiriliyor. Bir de ilişkili taraflara 180 milyon liralık sabit kıymet satışı gerçekleştiriliyor.